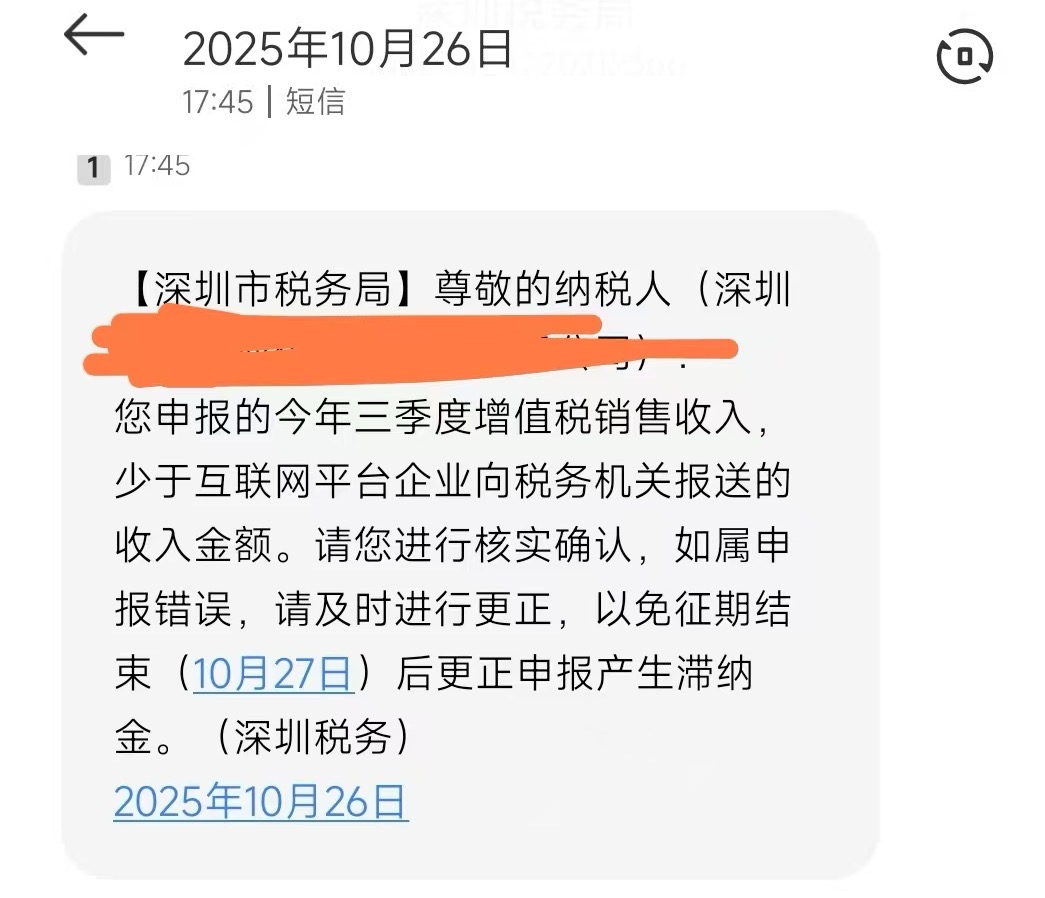

这两天,一则要求“如实申报”的补税短信在跨境圈刷屏,众多卖家措手不及,直呼“天塌了”,短信内容为当地税务局要求卖家如实申报金额:

尊敬的纳税人,您申报的今年三季度增值税销售收入,少于互联网平台企业向税务机关报送的收入金额。请您进行核实确认,如属申报错误,请及时进行更正,以免征期结束(10月27日)后更正申报产生滞纳金。

01.多地卖家收到补税提醒

据了解,此次补税短信的覆盖范围极广,广东、福建、浙江等多地卖家均收到了税务部门的通知,被告知其自行申报的三季度增值税收入低于平台报送金额,需及时核对更正。

消息一出,瞬间在卖家中引发恐慌:“这是要马上补税了吗?”

实际上,情况并非如此。有业内人士指出,当卖家自行申报的收入明显低于平台向税务机关报送的金额时,税务部门会发出此类通知,旨在提醒卖家核对数据并自查修正。

这类通知本质上属于风险提示与纠偏引导,并非最终的税务处理决定。

如果确实属于申报疏漏,卖家只需及时更正即可,一般不会直接触发补税、滞纳金或处罚等。只有在提醒后仍未按要求调整、存在故意隐瞒收入的情形,才可能涉及后续责任。

同时,本次短信提醒主要针对今年第三季度自行申报收入与平台报送数据差异较大、且差额达到一定标准的少数经营者,并非面向所有卖家。

截至目前,已有6500多家平台完成涉税信息报送,占应报企业总数的95%以上。此前一度被行业观望的亚马逊,也于10月中旬完成税务备案并发布报送公告。

整体来看,互联网平台企业及相关主体的合规遵从度较高,报送工作推进顺利。

02.税务为何会产生差异?

税务合规虽是大势所趋,但具体落地仍存在不少现实困难。如许多卖家面临“缺进项票”和“单独报关成本高”的双重压力,加之周边缺乏可借鉴的成功案例,导致不少人陷入进退两难的处境。

面对这一局面,也有部分卖家持观望态度。他们认为,税务问题终有解决途径,不必过早焦虑。当前政策尚在逐步推进阶段,不妨先静观其变,待形势进一步明朗后再作应对。

针对申报金额与平台数据不符的情况,小编汇总出一些常见原因及应对指引,具体如下:

1、收入时间差

企业与平台在收入确认时间上存在差异,如企业可能遵循发票开具时点确认收入,而平台依据支付成功时点报送。或对于分期收款业务,企业会按合同约定的收款时间分期确认收入,但平台一般在交易发生时就将全部金额一次性上报。

2、金额没调整好

差异主要源于两方面:一是退货金额的处理方式不同,平台上报的是总收入(未扣退货),而企业申报的是净收入(已扣退货),若调整不及时便会产生差异;二是刷单等虚假交易的存在,平台必须上报所有交易记录,而企业申报时要剔除这部分无效金额。

3、主体拆分

企业可能通过利用多个主体分流收入,或将货款收入转入私人账户隐匿不报,从而导致其申报收入低于平台向税务机关报送的数据。

为有效应对当前情况,建议大家立即着手核对三季度的收入确认是否合规,重点排查并剔除刷单等不构成真实收入的金额。如存在因未开票而漏报的收入,请及时完成补充申报并缴清相应税款。

若企业涉及多主体运营,应按要求合并申报收入。如存在使用私人账户收款的情况,请将款项转至对公账户并依法申报,从根本上杜绝因分拆、隐匿收入而引发的偷税风险。

总之,税收合规的全面落地,将引导跨境电商步入公平竞争的良性轨道。这对于始终坚守“白帽运营”的卖家而言,无疑是一剂强心针,不仅坚定其合规发展的信心,也印证了合规才是长期发展的基石。

登录一下,更多精彩内容等你发现,贡献精彩回答,参与评论互动

去 登录! 还没有账号?去注册